様々な情報が飛び交う現代社会において不動産投資に関する情報もたくさん発信されているにも関わらず、不動産購入を検討されている方々が購入後の利益を算出するのは容易ではありません。そこで今回は不動産による財産構築において考慮すべき要素を項目別にご紹介します。各要素が生み出す利益は大きくなくても、複数の利益源を継続的に積み重ねていくことにより多額の財産となり得るのです。

各要素から生まれる利益があなたの投資活動の起爆剤となり経済活動を軌道に乗せる役割を果たしてくれます。経済活動が軌道に乗れば、あなたの投資が生涯にかかるすべての生活資金に十分は利益を生み出してくれるでしょう。

では、不動産投資活動の起爆剤となる要素について具体的に見ていきましょう。

1.)キャッシュフロー 2.)税制上の優遇制度 3.)価格上昇 4.)エクイティペイダウン 5.)フォースエクイティ 6.)割引価格での購入

キャッシュフローと税制上の優遇制度をうまく活用することであなたのスペンダブルキャッシュ(消費可能な現金)を増やすことができます。キャッシュゲインは実現利益で、現金化できるうえ必要な支出に備えることができます。

価格上昇、エクイティペイダウン、フォースエクイティ、割引価格での購入によりエクイティ(純資産価値)を増やすことができます。エクイティゲインは未実現利益で、計算上の利益ということになります。エクイティはローン借り換えや資産売却の際に消費可能な現金に姿を変えます。

長期的に利益を生み続けるためにはこのスペンダブルキャッシュとエクイティゲインの両方が必要になります。

異なる要素が積み重なっていかに利益を生むかを試算する前に、先ずは各要素を十分理解することが重要です。それでは具体的に見ていきましょう。

1.) キャッシュフロー ~純収益~

先ずは比較的簡単に算出できるキャッシュフローから見ていきましょう。キャッシュフローは財政上の生命線であり、円滑なキャッシュフローによりトラブル回避につながります。キャッシュフローによりローンの返済や想定外の出費に対応することができます。当然のことながら、プラスのキャッシュフローを生み出す資産を購入するのが一般的です。

プラスのキャッシュフローとは、資産にかかる月々の支払を差し引いて手元にお金が残ることです。このお金のことを純収益(Net Operating Income(NOI))と呼びます。

純収益の算出方法:(純収益)=(総賃貸料)-(必要経費)

異なる不動産のキャッシュフローを簡単に比較する便利な方法として、購入価額の年比率でキャッシュフローを見る実用的な方法があります。これは投資額に対し年間キャッシュリターンを算出できるレートで、これを実質利回りと呼びます。

実質利回りの算出方法:(実質利回り)=(年間純収益)÷(購入価額)

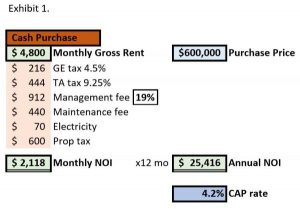

Exhibit 1では、実際にイリカイにあるワイキキコンドミニアムホテルのユニットを例にあげています。ユニット面積約46平方メートル、フルキッチン付1ベッドルームまたはスタジオタイプ、ダブルベッド2台、オーシャンビューという物件です。バケーションレンタルとしての運用が可能で、月額賃料(一般消費税(GET)と宿泊税(TAT)課税前)は約4,800ドル、2017年現在の物件価格は約60万ドル。このユニットの場合、年間純収入が25,416ドルとなり還元利回りが4.2%です。

わかりやすくするためこの還元利回りにはローンの返済が考慮されていないことに注意しましょう。この基準を使うことで資産評価を相対的に行うことができ、複数の異なる物件を素早く簡単に比較することができます。

多くの敏腕投資家は、投資するか否かにあたりある一定以上の還元利回りを条件にしています。マーケットの実状としては、ハワイ不動産の大半の物件で5%近くの還元利回りを生むことはまれです。仮にそのような提示があった場合は、a)算出に誤りがある、b)必要経費を控えめに計上している、c)違法な賃貸活動を行っている可能性、のいずれかが考えられます。弊社サイト内に掲載している記事ワイキキのホテルコンド:家賃収入か、優雅なライフイフスタイルかもあわせてご覧ください。

不動産投資家は、金融危機が招いた史上最悪金利とも言える現状を背景に減少し続ける収益を追い求めてきました。ハワイではどんなに良くても還元利回り5%代で、より高い収益率の物件を見つけるのは困難でしょう。

キャッシュフローは物価上昇に伴い賃料が上昇することで時間とともに増えていくものです。

不動産投資の魅力は、複数の要素が利益を生み累積的に投資リターンとなる点です。

2.) 税制上の優遇制度

A.) 投資に関連する必要経費は課税の控除対象となります。上記の例では、月額経費は薄いオレンジ色で記されています。これらの経費は月額2,682ドル、年額32,184ドルとなり納税申告の際に申告書Schedule Eで控除されます。

必要経費の控除は課税所得からの直接控除となり、課税対象所得を減額するメリットがあります。

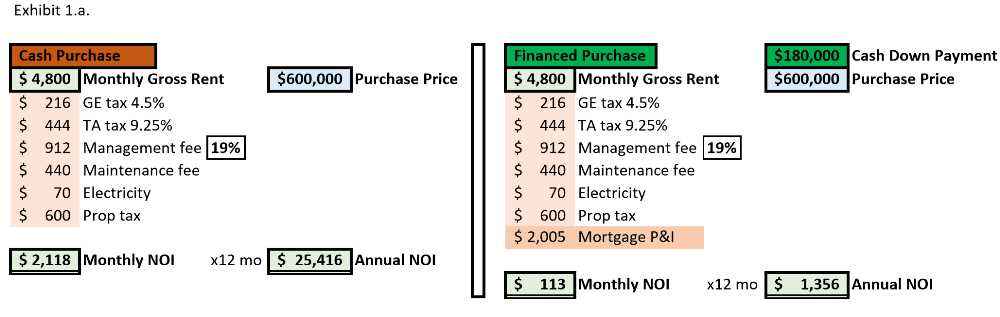

B.) ローン利息控除は投資物件のローン利息全額が対象となります。例えば、上記の例にあるコンドミニアムを60万ドルで購入したとします。そのうち頭金を18万ドル、残りの42万ドル(融資比70%)を4%金利で不動産投資ローンを組んだ場合、元利返済金額は月額2,005ドル、初年度の利息合計額は16,665ドルとなります。

支払った利息分の16,655ドルは同課税年度に全額控除され、課税対象所得を減額してくれます。

ローン利息控除額はローン返済が進むにつれて減額していきます。ローンの返済がすべて終わるとローン利息控除は無くなります。

月々のローンの返済自体が純収入に影響与える経費であること理解しましょう。

Exhibit 1.a.では、例にあげた60万ドルのコンドミニアムを融資比70%のローンで購入した結果純収入が少なくなることを示しています。借入資本があることで税制優遇措置を受けられたり投資利益率(ROI)(後述を参照)を向上させたりすることができますが、一方で純収入が減ることでリスクは高くなります。

C.) 減価償却控除は税制優遇措置のひとつで、アメリカでは、居住用不動産であれば27年半、商業用不動産であれば39年にわたり投資物件の建物評価額を減価償却することができます。先ほどと同じ60万ドルのコンドミニアムでは、総評価額の87%が建物評価額です。つまり、購入価格60万ドルのうちの建物評価額52万2000ドルを27年半にわたり減価償却できることになります。年間に換算すると18,892ドルの控除です。こちらも総所得から控除されるため、課税対象額が減額されるメリットとなります。

減価償却控除は毎年定額で控除されるため、建物が完全に減価償却されるまで(居住用不動産で27年半、商業用不動産で35年)控除金額が変わることはありません。

税額控除や減価償却はしばしばあなたの一般所得を食いつぶすほど多額の評価損を生むこともあります。しかし、例にあげたコンドミニアムでは一年目の合計控除額は67,831ドル(年間経費32,184ドル、ローン利息控除16,665ドル、減価償却18,982ドル)になります。したがって、評価損は投資家にとって好都合であり、税率区分を引き下げ全体の納税額を抑えてくれることも認識しておきましょう。ただし、許される評価損額にも限度があります。

夫婦合算申告の総所得が10万ドルまでであれば、年間25,000ドルの評価損が限度です。総所得15万ドル以上になると段階的に評価損額がなくなります。ただし、減価償却を含む未利用評価損は資産売却の時まで繰り越すことができます!したがって、先送りしていた評価損を利用して税金を相殺することができたり、さらには1031エクスチェンジ(一定条件の下での投資不動産の買い替え)をせずに済む可能性もあります。

まとめると、夫婦合算申告で総所得が10万ドルの場合、課税年度あたり25,000ドルまでなら控除申請でき、このレベルの収入であれば連邦税と州税を合わせた所得税率が約30%(お住まいの州により異なります)となり実質年間7,500ドルの減税となります。夫婦合算で15万ドル以上の所得がある場合は、少なくとも今年度は残念ながら控除申請を行うことはできません。

しかし、もうひとつ利用できる税制措置があります。

それは米国内国歳入法(IRC)469条にある無制限控除です。無制限控除は次のふたつの条件を満たす常勤不動産投資家に認められています。a) 積極的な不動産投資活動を行い、年間750時間以上を事業活動に費やしていること。b) 他の事業に比べて、不動産投資事業に費やす時間がより多いこと。この場合、あなたの不動産関連控除が無制限となります。上記にあげた例でみると、合計控除額となる67,831ドルはあなたの一般所得を相殺する程の額ですが、実際は年間20,350ドルの減税、連邦税及び州税合算の税率区分によっては更なる減税もあり得ます。

本稿では税制優遇措置の初歩的なところを説明しましたが、税制は複雑です。不動産税に関する詳細は不動産関連税制優遇制度ガイドをご覧下さい。

不動産以外でa) 建物評価額の減価償却を受けられる、一方で同時にb) 価格上昇の恩恵を受けられる資産区分は他にありません。

3.) 価格上昇

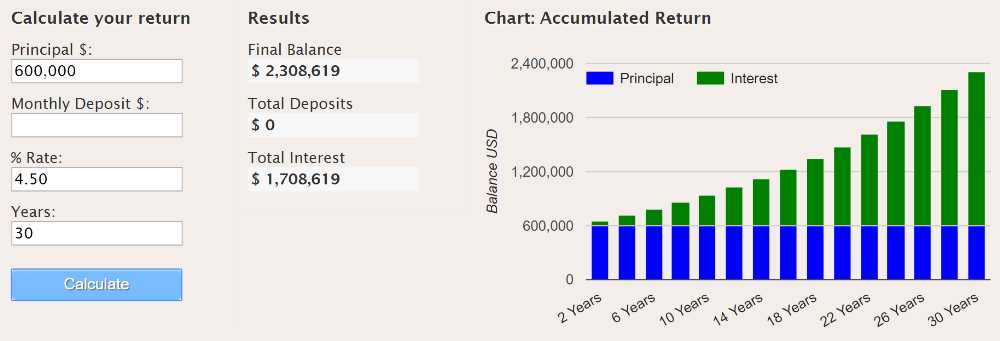

投資した不動産が毎年必ず値上がりする保証はどこにもありません。しかし、ハワイの不動産は長い間好調を維持してきました。過去の歴史が将来のリターンの指標になるわけではありませんが、オアフ島不動産の価値は過去32年間にわたり年平均4.7~4.9%上昇してきました。近年の不動産市場の見通しでは年最高4.5%の上昇が続くと予想されています。これは空論であり市場がそのとおりに動くわけではありませんが、仮に4.5%の上昇が起きた場合、上記で例にあげた60万ドルのコンドミニアムでは初年度に27,000ドルの価格上昇となります。

60万ドルのコンドミニアムで年4.5%の価格上昇に基づいて計算すると、複利の原理により10年で931,782ドルの価値の物件となる可能性があります。30年後にはなんと238万ドルにもなり得るのです!

4.) エクイティペイダウン

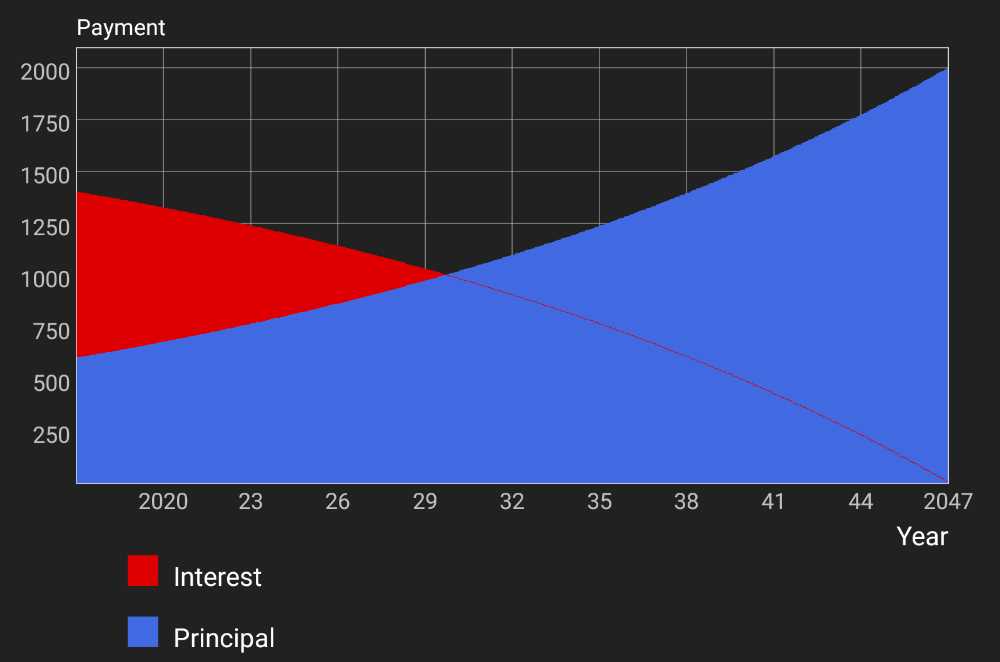

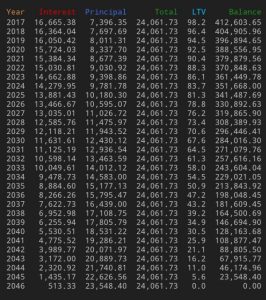

エクイティペイダウンは不動産投資家が利用できるあるひとつの手段です。それは住宅ローンを組むことで借入資本を利用することです。例にあげた60万ドルのコンドミニアムはコンドミニアムホテル内にある物件(短期バケーションレンタル運営可)で、42万ドルの住宅ローン融資が受けられた場合には30%つまり18万ドルの頭金をもって購入することができます。その場合、投資家のエクイティポジションは18万ドル、融資銀行のエクイティポジションは42万ドルとなります。Exhibit 3で示す元金(青)利息(赤)を合計した月々の住宅ローン返済金額は2,005ドルとなります。

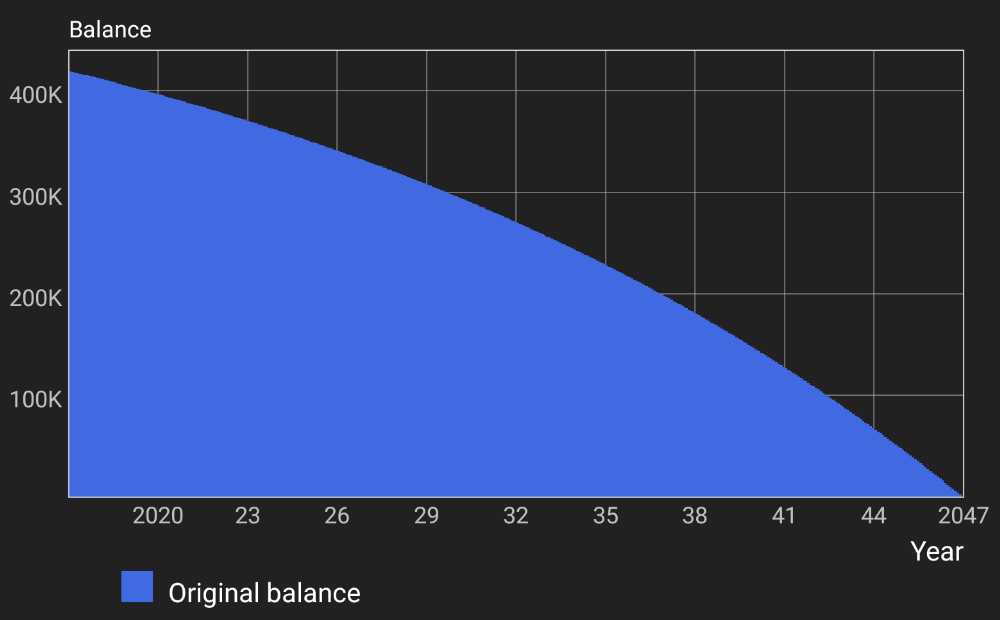

Exhibit 4では例にあげた60万ドルのコンドミニアムを30年エクイティペイダウンを利用して返済する場合のシミレーションを示しています。

返済当初は、月額返済金額内訳の元金の割合が小さく利息(課税控除対象、詳しくは上記の税制上の優遇制度を参照)の割合が大きくなっています。この定期的な元金返済こそがエクイティペイダウンであり、ローン残高が少なくなるに連れて次第に元金返済金額大きくなっていきます。Exhibit 4ではただ単に住宅ローン返済することで1年後には自動的に7,697ドルのエクイティが発生していることを示しています。30年の住宅ローン返済が終了した際には42万ドルのエクイティを手にすることになります。このエクイティゲインとは別に一方で時間の流れの中で価格上昇による利益も発生しています。不動産投資はこのようにして多額の財産を生み出していくのです。

5.) フォースエクイティ

フォースエクイティとは資産を設備改良することにより資産価値を上げたときに使われる用語です。例えば、60万ドルの要修繕物件を購入し5万ドルをかけてキッチンとバスルームを改装した結果、物件の資産価値は70万ドルになります。

フォースエクイティには全体のリターンを増やす強力なふたつのメリットがあります。

A.) 例のコンドミニアムで説明すると、5万ドルの改装経費で10万ドルの資産価値を上げることができました。つまり、フォースエクイティにより5万ドルの純益をあげたことになります。

ただし、エクイティはあくまでも計算上の財産であり、資産の売却またはローン借り換えの際に実際の利益として現れることを覚えておきましょう。賢く且つ費用対効果の高い改装を行うことは資産価値を上げる良い手段だと言えます。

B.) 改装を行うことにより月々の賃料を上げることも可能です。ここで得られる利益は前述したスペンダブルキャッシュとなります。例の60万ドルのコンドミニアムを新たに改装し賃料を月200ドル上げたとすると、年間2,400ドルの追加キャッシュフローが生まれます。

6.) 割引価格での購入

投資物件を割引価格で購入することができたら、購入初日から早速計算上の利益をあげたことになります。例の60万ドルの価値があるコンドミニアムを58万ドルで購入できたとすると、2万ドルの追加エクイティが発生します。価格交渉以外には何の労力も無く利益をあげたことになります。

~複数の要素による財産構築~

ここまで各要素を個別に見てきましたが、不動産投資では上記の要素が積み重なって時間の経過とともに多額の財産が生まれていきます。

それでは、いくつかの異なる状況を仮定して複数の要素がどのように財産を構築していくのか見ていきましょう。

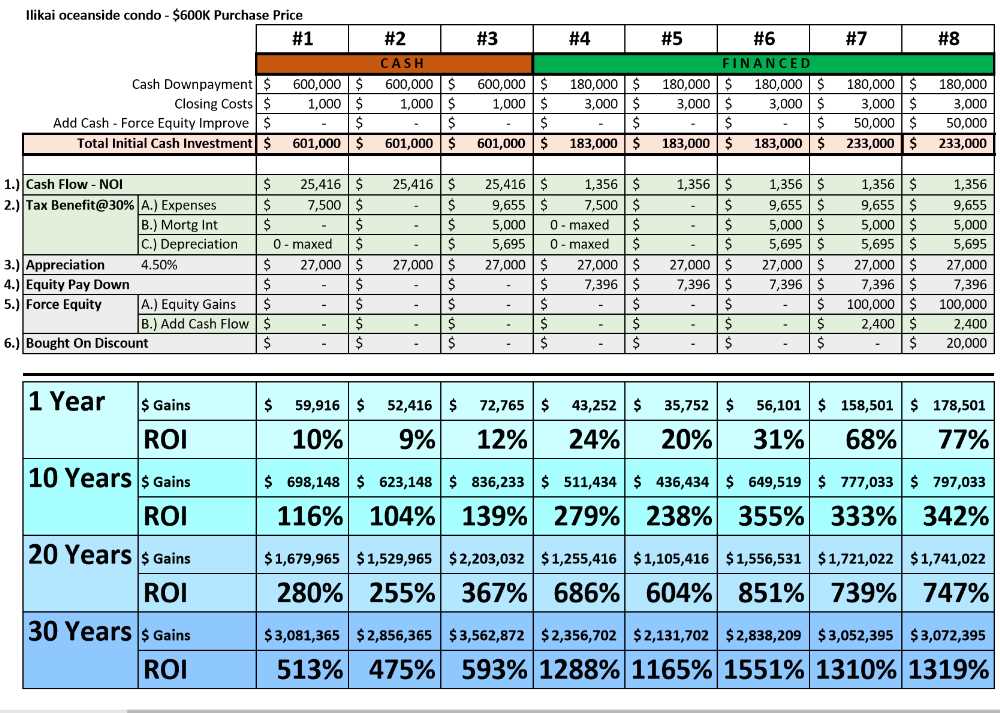

#1:現金購入、購入者所得10万ドル以下/年、内国歳入法469条対象外

#2:現金購入、購入者所得15万ドル以上/年、内国歳入法469条対象外

#3:現金購入、内国歳入法469条対象

#4:ローン購入、購入者所得10万ドル以下/年、内国歳入法469条対象外

#5:ローン購入、購入者所得15万ドル以上/年、内国歳入法469条対象外

#6:ローン購入、内国歳入法469条対象

#7:ローン購入、内国歳入法469条対象、フォースエクイティ5万ドル

#8:ローン購入、内国歳入法469条対象、フォースエクイティ5万ドル、購入時価格割引2万ドル

Exhibit 6では1年後、10年後、20年後、30年後のリターン状況を総利益で示しています。総利益とはa.)すべてのキャッシュフロー(ライトグリーン)、b.)エクイティゲイン(未実現利益)(ライトグレー)の合算利益を指します。キャッシュフローは支払い及び予期せぬ出費に必要な現金で、エクイティゲインは(売却またはローン借り換えまでに蓄えられる計算上の)財産です。

また、Exhibit 6では現金での初期投資と相対的に比較した総利益も示しています。これを投資利益率(Return On InvestmentまたはROI)と呼びます。

投資利益率はパーセンテージで表されます。計算例の投資利益率は、初期経費となる現金での初期投資に関するすべての利益(現金利益とエクイティゲイン)の利益率を示しています。

初期経費には現金での頭金及び契約手数料(契約前の経費は含まれない)があります。例の60万ドルのコンドミニアム購入には、全額現金購入の場合に1,000ドルの契約手数料、ローン併用購入の場合に3,000ドルの契約手数料が必要になります。

投資利益率の算出方法:(投資利益率)=(総利益)÷(初期経費)

投資利益率100%とは投資が対初期経費の100%成長したこと意味します。つまり、財産が2倍になったということです。投資利益率1,000%とは投資が対初期経費の10倍成長したということになります。つまり、投資額を1とすると11倍となった(経費×1+利益×10=11)ということです。

Exhibit 6 では異なる8つの例をあげており、1年後の利益は9%から77%、10年後の利益は104%から355%となることを示しています。

上記の例はあくまで仮説上の試算で、コンドミニアムが常に稼働していること、賃料及び経費が物価上昇に並行して年率3%上昇すること、物件価格が複利計算で4.5%上昇することを前提条件として計算されています。

不動産運用において時には空室の問題、特別財産税、エアコン修理、税制改正など予期せぬ出来事も発生します。いかなるチャンスも何らかのリスクを伴うものです。もし仮に、簡単に解決できる問題であれば誰もがチャレンジするでしょう。成功に大切なのは長期的ビジョンを持ってそれを実行することです。

~まとめ~

Exhibit 6の試算を分析し参考になる点をいくつか整理しておきましょう。

1.) 複利の原理は長い時間をかけて驚くべき成果を発揮します。上記にあげた8つの例では、30年後のリターンは10年後のリターンに比べて3倍と著しく急増しています。要するにタイミングではなく、時間の経過が大切なのです。財産構築には時間がかかります。だからこそ今すぐに始めることをおすすめします。

2.) ローン購入(例#4~#8)では現金購入(例#1~#3)に比べて投資利益率が大幅に増加しています。但し、投資利益率が高いと純収入となるキャッシュフローが少なくなるというリスクが発生します。自身の経済力やライフイベントを見極め、どの程度のリスクを抱えられるのか判断しましょう。

3.) フォースエクイティと割引価格での購入は投資開始直後に大きな影響をもたらしますが、物件を長く所有すればするほど投資利益率が下がります。

a.) フォースエクイティで改装し資産価値を10万ドル上げたとしても、10年後に同じ状態を保てるわけではありません。

b.) 割引価格で購入できるのは素晴らしメリットですが、割引がないからといって検討対象物件から外してしまうのは得策ではありません。資産は長期所有してこそ優秀な稼ぎ手となってくれることを覚えておきましょう。

4.) 15万ドルを超える所得がありすべての控除が受けられない場合でも、例#1~#8ではいずれのも高リターンを示しています。したがって、様々な情報に惑わされ決断を下せない状況に陥ってはいけません。ご自身で徹底的に調査し、良い投資物件に出会えたなら、買いです。考えているだけでは財産は増えていきません。行動あるのみです。