最近、ある不動産投資家からメールを受取りました。スタジオタイプで392平方フィートの広さがある投資物件の固定資産税が2018年から2019年に1,200ドルから6,000ドルに跳ね上がった、2017年の法改正時には不動産会社も管理会社も知らせてくれなかった、との内容でした。

この投資家は「固定資産税の変更を知らなかったのだから市に11,000ドルだまし取られたようなものだ。2017年の(弊社が投稿した)ブログを以前に見ていたら状況は変わっていたかも…」とメールに綴っていました。確かに11,000ドル節約できたかもしれません。

知識を深めることは目的達成のための力となります。

長期的な資産構築を目的とするハワイ不動産投資をお考えでしたらぜひ弊社にお問い合わせください。資産構築を始めるにあたってのヒントや次のステップに進むために役立つ手法をご紹介しています。

弊社では、お客様の現在の状況に関わらず成功を収められることを望んでいます。

しかし、意欲だけでは成功できません。経済力や目標に向かって学び、成長し、努力するとともに長期的なビジョンが必要です。当然のことながら、正しい計画無くして夢の実現は簡単なことではありません。

必要な行動をとることが大切です。

ビジョンやプランより必要なこと

多くの不動産投資初心者は理論に縛られがちです。基本を忘れてしまい損益計算書の分析やキャップレート比較にばかり気を取られています。

行動派な投資家がいる一方で夢想家、空論家もいます。

行動派はじっと待ってはいません。「やりたいと思う」のではなく、まずは今ある手持ちの情報で「やってみる」ことから始めます。

行動派の人達も目標達成に至る必要なプロセスを全て知っているわけではありません。むしろ必要なプロセスを学びながら自信をつけ成功を積み上げていきます。

行動派は外的環境による言い訳をしません。行動派は今ある制約があくまで一時的なものであると理解し、グロースマインドセットの考え方により新たに必要なスキルを身につけていきます。

これはいままでなされてきた方法で、ご自身にも必ずできます。投資を進めていく過程で学び、スキルに磨きをかけ、心的表象を修正し、目標達成のため計画的に最大限の努力をします。

いずれその勢いは止められないほどになるでしょう。

関連記事: 「ハワイの不動産購入の心理学とあなたの行動を阻む3つの「P」をご覧下さい。 」

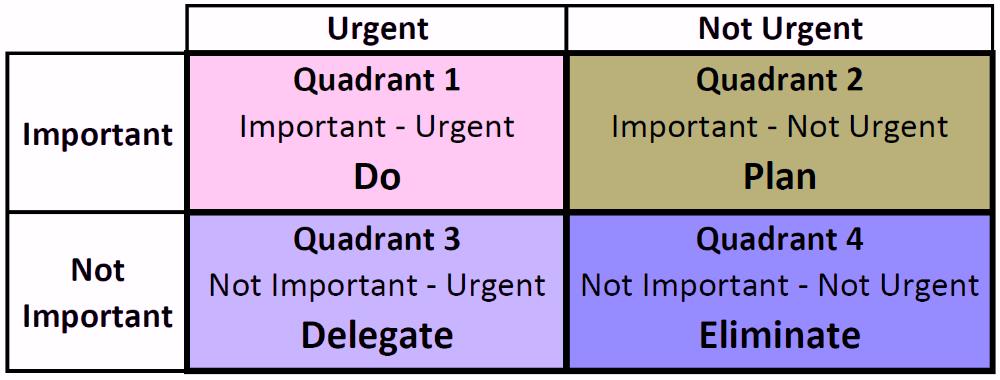

スティーブンコーヴィーは著書「The 7 Habits of Highly Effective People」で、価値観や目標、目的に沿って次に取るべき行動を決定するための考え方を四分円法を用いて解説しています。

直ちに取るべき行動は重要性(important)と緊急性(urgent)が重なる四分円1に該当します。

四分円1(Quadrant 1):直ちにタスクを完了する

四分円2(Quadrant 2):タスクの完了期日を設定する

四分円3(Quadrant 3):委託する

四分円4(Quadrant 4):削除する

レース前には靴紐を締める

まずは損益計算書やキャップレートに踊らされず財政面を整理して矛盾点を洗い出しましょう。

四分円1に該当するタスクに重点を置き、これらの明らかにやるべきことを実行に移します。

- 月々のクレジットカードの支払を毎月、期日までに完済しましょう。リボ払いの残高を一掃することでクレジットカードの利子分が浮きます。カレンダーに支払日を入れておくと支払いが遅れることもありません。

- 全額現金で支払いローンの必要がない場合以外は、期限の過ぎた納税申告を済ませ事前承認をとりましょう。緊急時のために十分な現金を確保しましょう。

- 別物件の販売益を頭金にする場合、

a) 発売中の物件をリスト化しましょう。

b) クロージング日を明確にしエスクローに入れましょう。

関連記事: 「 売る前に買う” VS ”買う前に売る” – ホノルル不動産市場におけるベストな戦略」をご覧ください。

継続的に年金口座を十分に活用しましょう。雇用主が401Kプランを採用している場合、可能な限り積立金を活用しましょう。運良く雇用主が年金を拠出してくれれば、その恩恵にあずかりましょう。

100%の拠出金は即座に投資に対する100%保証されたリターンとなります。これは大きなメリットです。加入する年金制度が401Kプランでない場合はSEP IRAやIRA、Roth IRAの積立金を活用しましょう。

役立つ知識には価値がありますが、その他は足らない雑学とノイズにすぎません。

フェイズI-ラーメンプロフィタブル(生活の足しになる程度の利益)

労働収入に加えプラスのキャッシュフローがある投資物件をすでにいくつか所有している場合、基本的なことはすでに理解していると思いますので、受動的キャッシュフローが生活費の足しになる程度のフェイズIに到達している状態です。

関連記事: 「 不動産投資への7つの戦略」をご覧ください。

しかし、ラーメンプロフィタブル以上のものを貪欲に求めるのであれば、ポートフォリオを拡大しフェイズIIに進みたいと考えるでしょう。

フェイズII-財政が軌道に乗る

労働収入を完全に置き換えることができる程度の複合的な受動的収入がある状態です。

不動産投資の収入で生活費のすべてを賄い、理想的なライフスタイルを維持し余生を送ることができるよう「財政の軌道を確立」を目指し投資を拡大したいと考えます。

この財政軌道の確立を「クリティカルマス」への到達と呼びます。このレベルになると楽しみのために仕事をすることができます。

関連記事:Should I Pay Down Or Pay Off My Mortgage? Or Should I Buy More Investment Properties? をご覧ください。

いかにしてポートフォリオを拡大しフェイズIIに到達するか?

自己管理を徹底し長期的に努力することは誰にとっても難しいことです。フェイズIIに到達するためには、ご自身が抱く大きな目標を管理しやすいアクションステップに分割しシンプルな方法で整理していくことが必要です。

システムを簡素化、標準化、自動化することで、ご自身がポートフォリオを操作するのではなく、ポートフォリオ自体が働いてくれるようになります。

不動産投資はひとつの事業のように管理されるべきです。しかし、ご自身が事業に縛られてはいけません。事業に費やす時間は最小限で、事業が最大限に自走してくれる生活設計が理想的です。

ご自身が疲れ果てていては事業も成長できません。そこで、あくせく働くことなく事業を拡大するシンプルな方法をいくつかご紹介します。

ペイパーレス化―電子計算書

所有する不動産が多いほど書類や計算書が増えてきます。これらを簡素化しましょう。

全面的にパイパーレス化しデータをクラウド管理に移行します。決して後戻りしないようにしましょう。郵便受けから遠く離れた旅先でも計算書や請求書を確認することができます。

ペーパーワークでうっかり手を切ってしまったり封筒を開けたりする手間とはさよならです。ホチキス留め、パンチでの穴あけ、巨大なキャビネットに収納するための書類のファイリングは時間の無駄です。毎月デジタルフォルダをいかに迅速に更新できるかという方向に切り替えましょう。

計算書、請求書、通知書等はすべてEメールとクラウドで管理しましょう。スマートフォンをタップするだけでクラウドに預けたり見直したりすることができます。クラウドを活用すればキャビネットの奥深くにしまってある書類を掘り起こしたりせず一瞬でデジタルファイルにアクセスできます。

すべてのファイルやフォルダを標準化したシステムで分類して管理しましょう。そうすることで、探し物をする際にも「Ctrl+F」などの便利な検索ツールを使って常に簡単に見つけ出すことができます。

自動引落システムの活用

不動産所有と賃貸収入のメリットは大きな責任も伴います。月々のローン、メンテナンス費、ホームオーナ組合費、光熱費、清掃費など定期的な経費の支払いです。

すべての支払はチェッキングアカウントからの自動引落を設定しておきましょう。自動引落は住宅ローン融資会社、オーナー組合、公共事業者などが自動的に料金を徴収するため支払い漏れがありません。10件、100件という数の物件を所有している場合、毎月手形に署名し、封筒に入れ、切手を貼ることを想像してみてください。膨大な作業になってしまいます。

私の場合は、すべての支払いを自動引落にし、その支払いは地元信用組合のチェッキングアカウント一つに絞って利用するようにしています。

ローンの融資を受けている別の銀行2行にもチェッキングアカウントがありますが、それぞれのローンの支払いのためだけに保有しています。これら2行はチェッキングアカウントに自動引落を設定するとクロージングコストクレジットをつけてくれるという特典があったからです。したがって、信用組合のメインチェッキングアカウントから他の2行のチェッキングアカウントにローン支払いに必要な額だけ毎月自動送金されるようにしています。

それぞれの支払い期限に合わせて自動引落を設定しましょう。すべてのローン支払い、メンテナンス費、オーナー組合費の支払い猶予期間を考慮しておきましょう。私の場合、多くの支払いは毎月1日ではなく10日または15日に自動引落されます。

自動引落では下記の二点を把握しておきましょう。

a) 正確な自動引落金額

b) 正確な自動引落日

カレンダーに印をつけ、チェッキングアカウントに十分な残高があることを確認しましょう。

残念ながら、固定資産税、GET、TAT、賃貸収入関連税、保険料などは自動引落ができませんが、次善の策としてオンラインでの支払いが可能です。

オンラインでの支払いは手数料がかかる場合があります。ホノルルの固定資産税などはクレジットカードで支払うことができますが、オンライン手数料が高くつきます。この場合は手形を書き郵送しています。支払期日に遅れないように注意しましょう。

自動引落でないものはすべて支払期限をカレンダーに書き込みましょう。チェッキングアカウントの正確な残高を把握し借越にならないよう注意しましょう。支払期日を守り延滞料などの追徴を避けるようにしましょう。

電子送金

請求書の支払いを自動引落にしたら次はお楽しみの家賃収入です。もちろん、家賃収入の受け取りも電子処理にしておきましょう。

かつては、州外の賃貸収入の場合、手形が郵送されてくるのに5営業日かかり、その後銀行も習慣的に州外賃貸収入の手形を5営業日保留にしていました。

生産性を上げるためには3つの要素が必要です:

- 労力

- 資金

- 時間

なかでも「時間」は最も重要な要素です。なぜなら3つの中でも時間だけは再生不可能だからです。浪費した時間は二度と戻ってきません。

時間は楽しみを追求するための自由を与えてくれます。

郵便が届くのを待ち、銀行に出向き、列に並んで行員の事務処理を待ちますか?前述の四分円4(Quadrant 4)を思い出し考えてみてください。

通知システムの活用

スマートフォンのアプリで口座を確認するのも良いのですが、通知システムを利用するともっと便利になります。

私はチェッキングアカウントからの自動引落はすべてEメールや通知メッセージが届くように設定してあります。また、同様に私の口座に入る自動振込も設定してあります。

また、気づかないうちにあらかじめ設定した預金残高を下回った時にも通知が届くようにしてあります。

日々の生活費にはクレジットカードを2枚使っています。このカード利用時にもEメールや通知メッセージが届くよう設定しています。

不正利用防止にもなり、少額利用のレシート削減にもなります。当たり前のことですがあまり普及していません。

収入と支出を把握する

賃貸物件の管理に費やす時間を最小限に抑えることができれば生活がもっと楽しくなると思いませんか?テナント問題の対処には悩まされますよね。私も同感です。

人生には費やした労力や投資の恩恵を楽しみたい時、生きる目的にたっぷりと時間を使いたい時があります。そんな時は、安心して趣味に没頭する時間を確保するため有能な物件管理者がいると頼りになります。

これはあくまで目標です。しかし実際は、素晴らしい物件管理者がいても時には管理者とともに管理に携わり、常に投資の動向を把握する必要があるでしょう。

かつて、私は3州に投資物件を所有していることがありました。別々の街に物件があったため、毎月6社の物件管理者から不動産管理明細書が届いていました。

リスク管理においてある程度の分散投資は非常に重要です。しかし、簡素化と効率的な時間管理の間に妥協点を見つけ、最大限の収入と分散投資を楽しむことができるのでしょうか?もちろん、できます。

所有物件が多くなれば収入と支出の把握も複雑化します。ご自身の投資ポートフォリオを拡大できるようなシステムの構築が極めて重要になります。ここですべきは、物件価値を維持し最大限のリターンが得られるよう効率的な管理監督を行うことです。

ジャグリングを想像してみてください。何枚もの皿を回すのは一見簡単そうに見えますが、おそらく私は最初の皿を数秒回したところで落としてしまうでしょう。しかし、訓練と正しいテクニックをもってすればやがて複数の皿を回すことができるようになるでしょう。

私は同様に訓練と正しい手法で複数の物件の管理監視方法を習得しました。したがって、ご自身にもきっとできるはずです!

物件管理者の力量のさらに先を見るようにしましょう。現状に対する提案や疑問を積極的に受け入れましょう。そして、ご自身や物件管理者に、

収益力、歳入、稼働率、キャッシュフロー、物件のアピール力、物件価値、滞在期間、好意的なレビュー数を向上させるために何ができるのか?

空室、修繕、支出、物件の損傷、光熱費、非好意的なレビュー数を減少させるために何ができるのか?

と問いかけましょう。

私はもはや所有する賃貸物件を自ら管理することはなくなりました。ご自身で物件を管理することで管理費を削減できキャッシュフローを大幅に増やすことができますが、その代償もあります。ご自身の時間と労力を費やすことで経費を節約しているのです。前述したとおり時間はとても貴重です。

ご自身の生活における目標や目的に対してどの程度の時間を何に費やすことがベストなのか見極めましょう。状況に応じて適切に調整し、思い通りの人生を手に入れましょう。

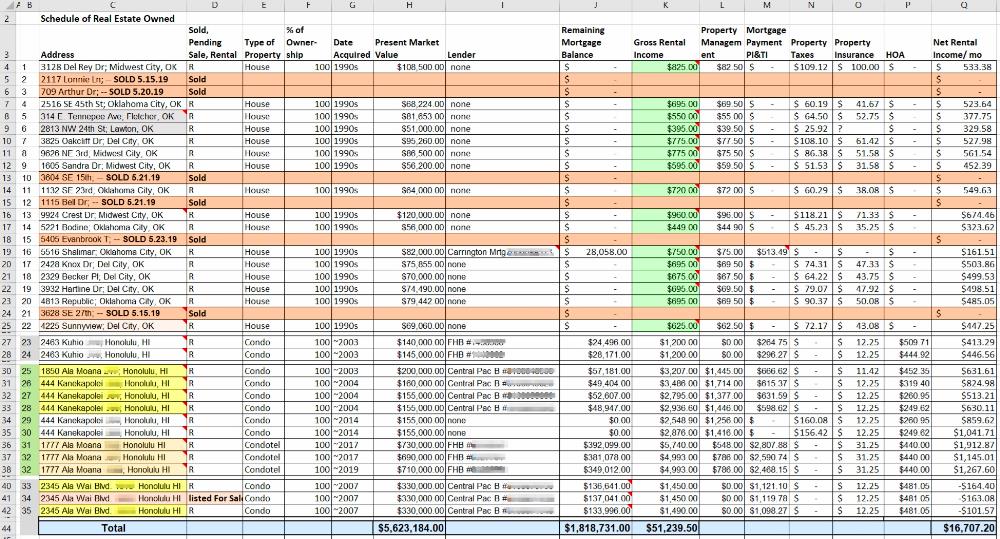

ここに不動産投資を効果的に把握するシンプルな「エクセル」ツールをご紹介します。

GETとTAT

ハワイ州ではすべての賃貸収入が一般消費税(GET)の対象となります。さらに、180日以内の短期賃貸収入は宿泊税(TAT)の対象となります。遅延申告には高額の罰金が課せられます。税務局は物件に対して抵当権をつける場合もあります。

そのような事態は避けたいものです。そのためにも収入を適切に管理し期限内に申告しましょう。

私はハワイでのすべての賃貸収入を表計算ソフトで一枚にまとめ、GET、TATが自動的に計算されるようにしています。残念ながら、不動産管理計算書によって収入と税金が異なる方法で記載されているため、ご自身で正確な数字を把握し申告する必要があります。

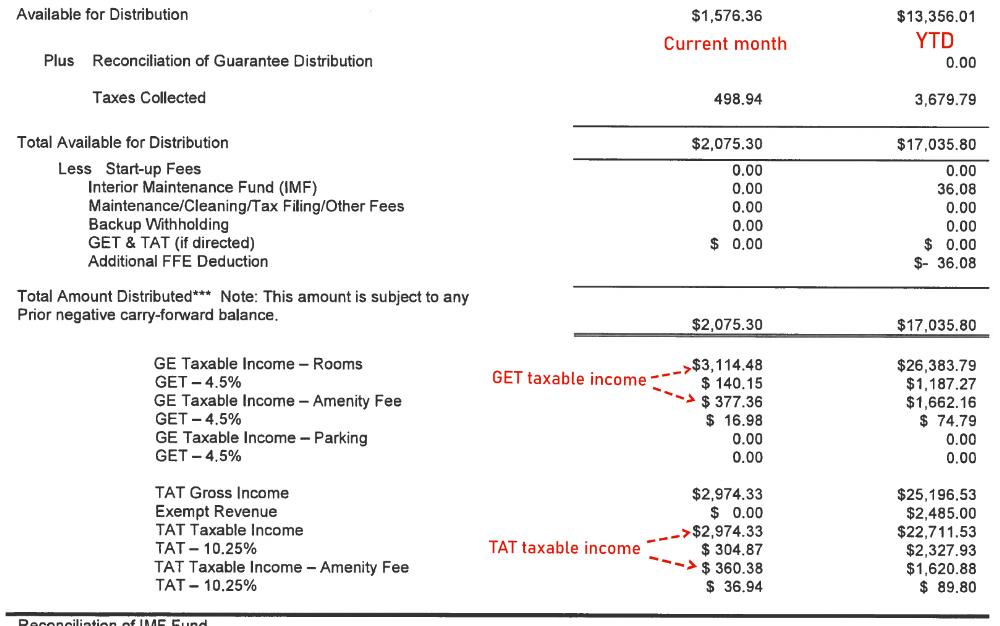

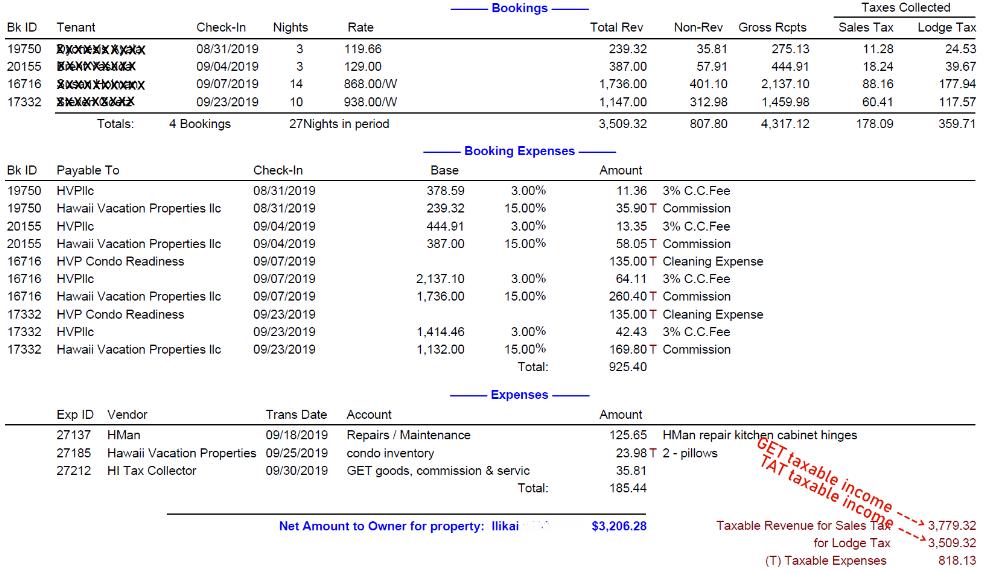

分かりやすくするため、異なる管理会社の短期賃貸収入計算書を掲載します。赤字は私のメモ書きです。

パームズワイキキー計算書見本

見本の計算書では課税収入(taxable income)以外にアメニティ費(amenity fee)が別に記載されています。課税収入、アメニティ費ともにGET、TATの課税対象ですのでこの合算金額をエクセルシートに記載します。さらに下記をご覧ください。

リゾート/アメニティ費、清掃費の課税に関する関連記事はこちらをご覧ください。

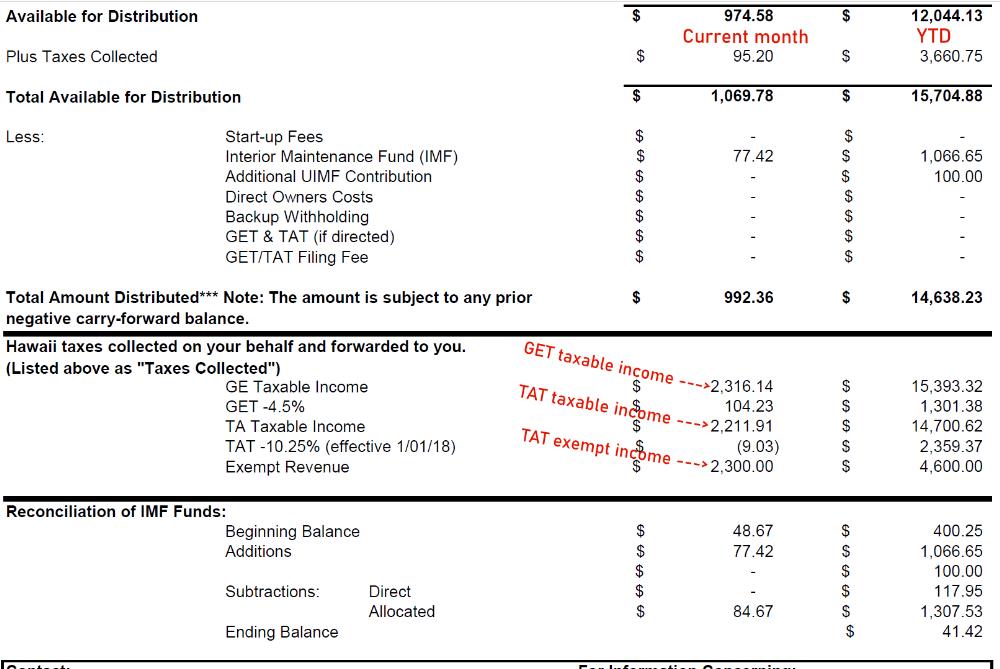

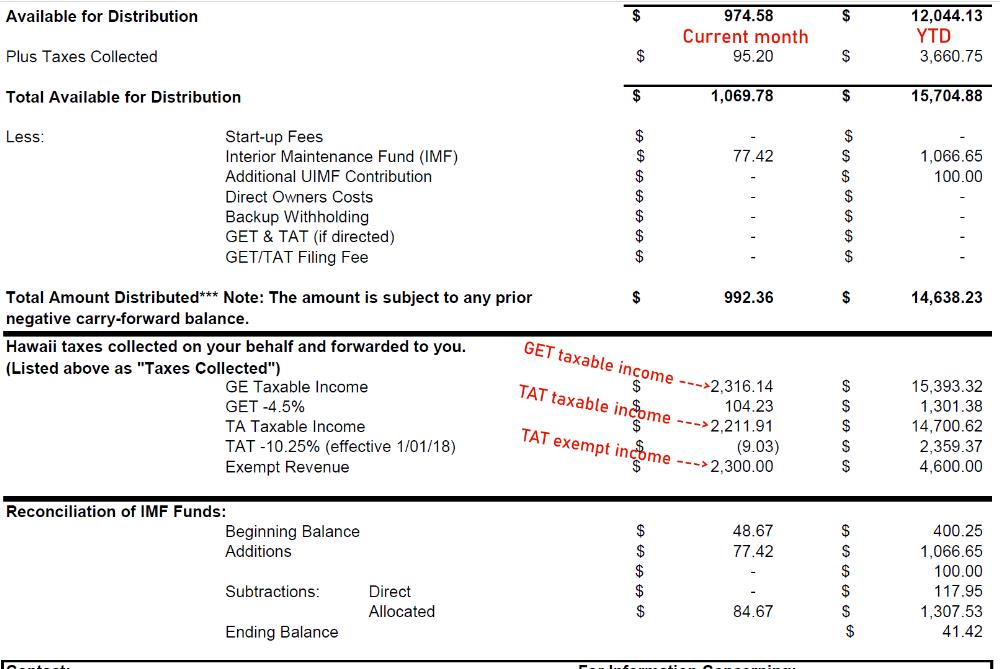

アロハサーフー計算書見本

こちらはアメニティ費が項目に上がっていません。GET課税対象収入(GET taxable income)、TAT課税対象(TAT taxable income)が明確に記されています。また、2,300ドルがTAT免除収入(TAT exempt income)となっています。これはめずらしい例で、ゲストが軍関係者だったためにTATが免除されています。

TATを申告するには、通常どおりTAT申告フォームTA-1の「GROSS RENTAL / GROSS RENTAL PROCEEDS (A)」の枠にTAT課税対象収入を入力します。

さらに、その次の行の「EXEMPTIONS / DEDUCTIONS (B)」でTAT免除収入を入力します。次の画面でドロップダウンメニューから「Oahu」とあてはまる免除理由を選択します。この場合は、「180 – Temporary Lodging Allowance for military (§237D-3(4))」(軍関係者への一時寄宿手当)を選びます。

免除額は当月のTAT歳入と相殺されます。ご自身が管理するエクセルシートにその旨を記載しておきましょう。

イリカイーワイキキビーチ賃貸の計算書見本

この計算書では当月の総額歳入(Total rev)、徴収された清掃費(Cleaning fee collected)、GET(GET collected)、TAT(TAT collected)が記載されています。

GETを申告するには、総額歳入から徴収されたTATを差し引いた額をご自身のGET算出用エクセルシートに入力しましょう。

TATを申告するには、総額歳入から徴収したGET、徴収したTATを差し引いた額をTAT算出用エクセルシートに入力しましょう。

イリカイーハワイバケーション物件の計算書見本

この計算書では申告するGET課税対象収入(GET taxable income)、TAT課税対象収入(TAT taxable income)が明確に表示されています。ご自身がまとめるGET、TATそれぞれの算出用エクセルシートにそのまま転記しましょう。

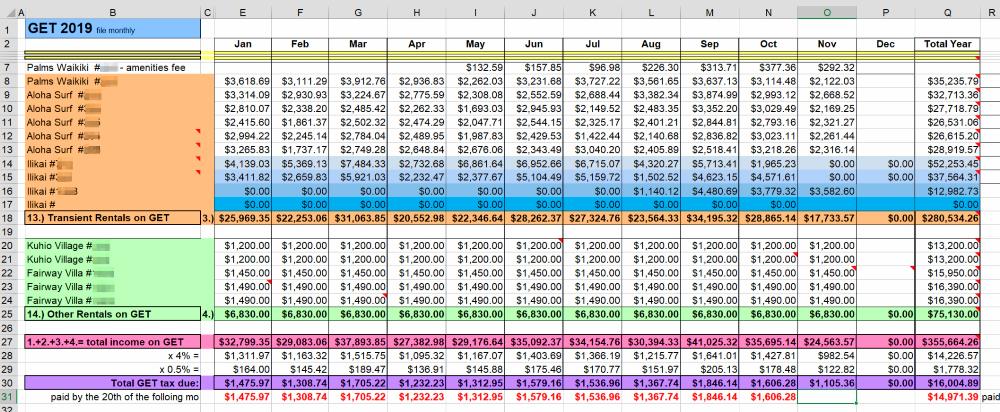

GET算出用エクセルシート見本

簡単な罫線を引いたシートの縦軸をハワイの賃貸物件、横軸を月としています。

180日より短い賃貸期間の物件は上のオレンジ色のところにまとめてあります。表の18行目のオレンジ色になっているところに小計が表示されます。(表計算例: E18=SUM(E8:E17))月々の収入の小計は、申告書フォームG-45の「Transient Accommodations Rentals」に入力して報告します。

GET、TAT申告に関する手引きはこちらをご覧ください。オンラインでの申告(英語)は5分もかかりません。

180日またはそれより長期の賃貸期間の物件は下の緑色のところにまとめてあります。ここの月々の小計に表示される収入は同じ申告書フォームG-45の「Other Rentals」に入力して報告します。

オレンジ色と緑色の合算がピンク色の総額収入となり、紫色になっているところが計算されたGETの納税額となります。

さらに、「短期賃貸」専用に同様のエクセルシートを作成しTATを管理しています。表は賃貸期間が180日未満の物件だけにします。申告の際は、月々徴収したTATの合計と算出されたTATを申告フォームTA-1にそのまま入力するだけです。

もちろん、連邦税申告書のSchedule E でGET、TATなどの地方税は控除されます。

関連記事: 「不動産関連税制優遇制度ガイド」をご覧下さい。

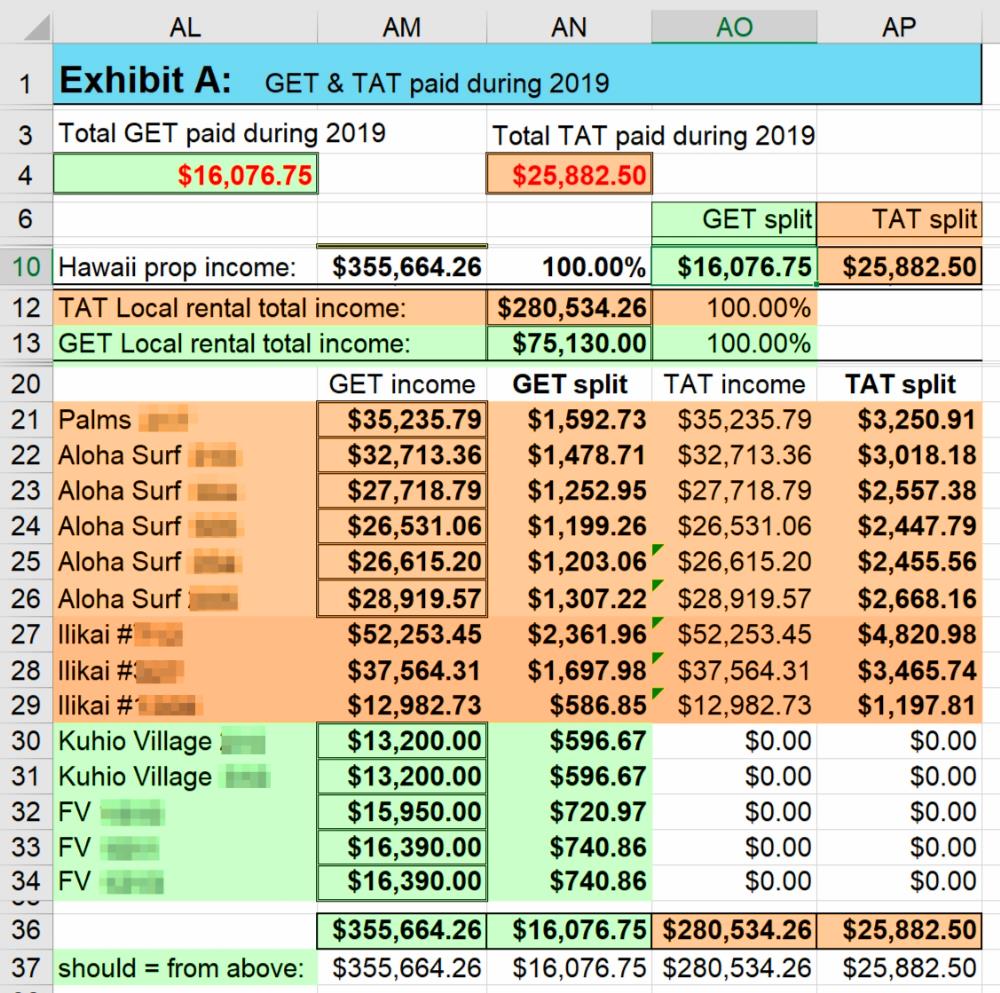

以前、ある不動産業仲間が連邦税申告書Schedule Eで控除されるGET、TATそれぞれを計算するのが煩わしいとボヤいていました。私は下記の資料Exhibit Aにある自動計算されるエクセルシート使っています。至ってシンプルです。

GET & TAT納税用エクセルシート見本

このエクセルシートのセルAM10にあるハワイの賃貸収入(AM10=AN12+AN13)はGET算出用エクセルシートのセルQ18(短期賃貸収入)とQ25(その他の賃貸収入)から自動で入力されます。

過去一年間に納税したGET (AL4=Q31)はGET算出用エクセルシート のQ31から自動入力されます。

過去一年間に納税したTAT(AN4=AH22)はTAT算出用エクセルシートのAH22から自動入力されます。

物件ごとのGETはエクセルシートで自動計算されます。例:AN21=AM21/AM37*AN37

物件ごとのTATはエクセルシートで自動計算されます。例:AP21=AO21/AO37*AP37

GET、TATそれぞれの数値をエクセルシートSchedule Eに転記します。詳しくは下記をご覧ください。

エクセルの計算式を正しく入力してしまえば、1枚のシートから次のシートへ自動的に数値が計算されます。大幅な時間の節約になります。

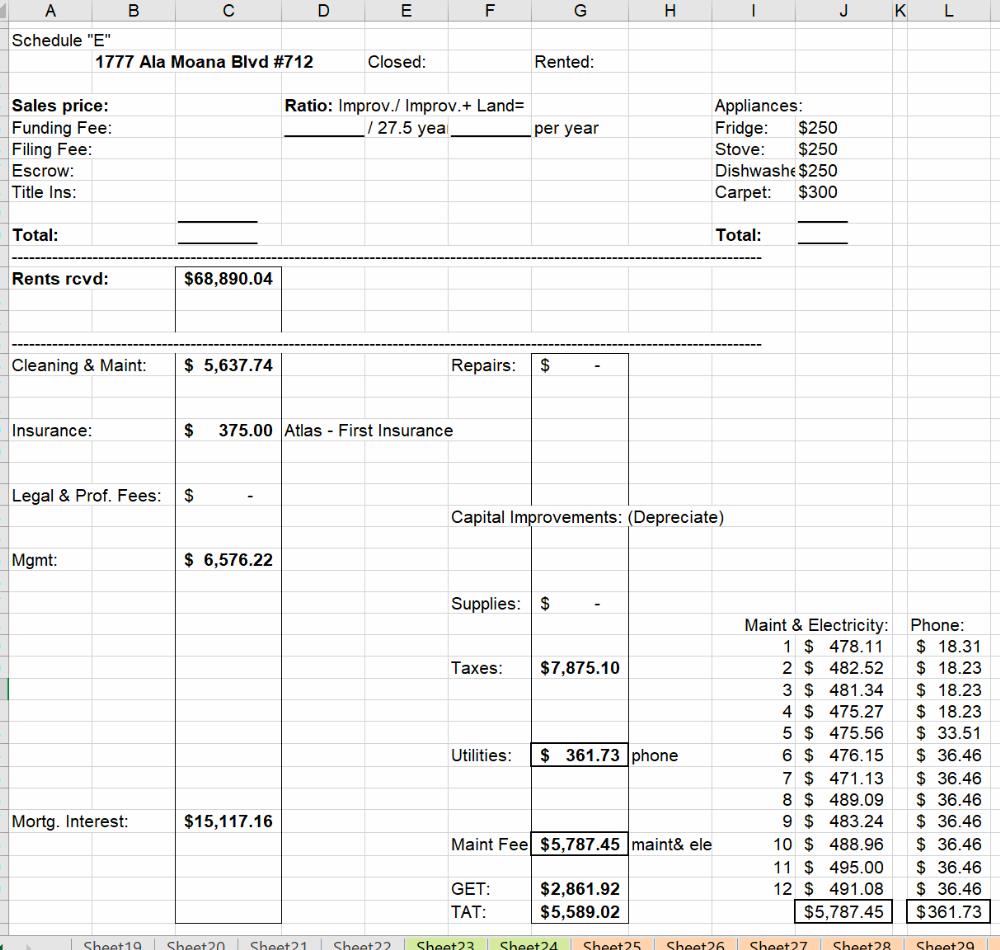

Schedule E

私は年間と通してすべての物件の賃貸収入、経費を私が作った「Schedule E税金管理ワークブック」と名前をつけたシートに記載しています。納税申告書のSchedule Eに反映するよう物件ごとのシートを作っています。

年末の不動産管理計算書にまとめられる経費はすべてエクセルシートに記載されることになります。この表では合計額が自動計算されます。

表の下のほうにGET、TAT納税額がそれぞれ表示されています。

財政状況マインドマップ

GET、TAT、Schedule Eのシートに加えて、私はすべての物件の出資比率、ローン残高、収入と経費、融資や保険、管理会社に関する情報、純キャッシュフローなどがわかるシートを作り使っています。

このシートには、年金口座、銀行情報、その他目標価格や必要作業のリスト、物件管理者や業者との打ち合わせメモなどもあります。

このエクセルシートには膨大な情報は詰まっています。私の財政状況が一カ所にまとめられ、すぐにアクセスできるマインドマップになっています。私の保有する株、不動産出資比率、純資産が計算されます。

日々楽しく過ごすにはここまで細かくする必要はありませんが、ポートフォリオ拡大に役立つ便利なエクセルシートをもう一つだけご紹介します。

所有不動産一覧表

新たにローンを申請する際に銀行から保有不動産一覧を求められますので一覧を作成していないのであれば銀行が求める情報を集約してある下記のサンプルを利用されることをお勧めします。

この表では左の縦軸に物件の住所、横軸の上に銀行が求める情報を並べています。

役に立つ情報がありましたでしょうか。しなければならないことに圧倒され弱気になるひことはありません。まずは今日から始めましょう。小さなことから始め徐々に改善していけば良いのです。

「不動産投資の管理を簡素化し、よりよい人生にするために今日何ができるのか」をご自身に問いかけてみましょう。